海绵钛及钛材供需分析

钛的整个冶炼过程是个电解还原的过程,需要用到大量的电,从来没有哪种金属的冶炼用过如此之多的电,以至于他的价格几乎是用电费堆出来的——每得到一顿海绵钛,需要3000~4000 kW•h的电量,工业用电价格,1度电0.989元,仅仅电费都快赶上售价了,又因为所有过程都要在特殊设备,特殊环境(因为钛很活波嘛)中进行,因此他的冶炼成本及其高昂,高昂的成本意味着钛的冶炼对环境极不友好,其实钛冶炼厂就是一个巨大的化工厂,高耗能,高排放,高污染。因此,在这个保护环境的大前提下,海绵钛的市场出现了寒冬,今年如何呢?

1. 海绵钛资源综述

1.1 全球海绵钛产量分布

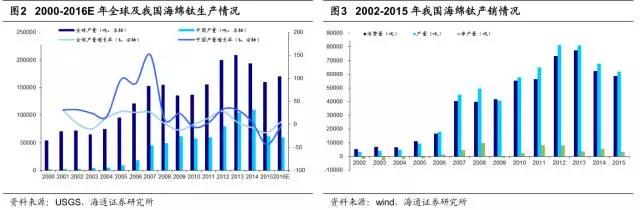

据USGS预测,2016年全球海绵钛产量为17万吨,同比15年增长6.25%,我国海绵钛产量为6万吨,同比15年下降3.23%。2016年,我国产量占全球产量的35.29%,位居世界第一;日本产量为5.4万吨,占比31.76%;俄罗斯产量为3.8万吨,占比22.35%。

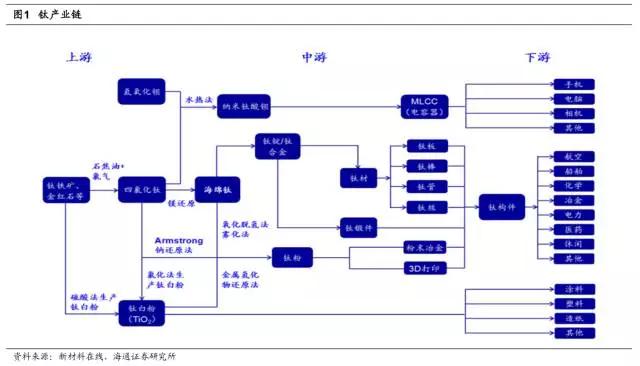

1.2 海绵钛产业链

金属热还原法生产出的海绵状金属钛。纯度一般为99.1%~99.7%。杂质元素总量为0.3%~0.9%,杂质元素氧为0.06%~0.20%,硬度为100HB~157HB,根据纯度的不同分为WHTi0至MHTi4五个等级,为制取工业钛合金的主要原料,用于生产钛材及各种钛合金,广泛应用于航空、船舶、化学、冶金、电力、医药等领域。

1.3 海绵钛产销情况

据USGS预测,2016年全球海绵钛产量为17万吨,同比15年增长6.25%,我国海绵钛产量为6万吨,同比15年下降3.23%。

据wind数据,2015年我国海绵钛产量6.2万吨,消费量5.8万吨,过剩0.4万吨。自2007年起,我国海绵钛产量开始出现过剩情况,而近年来,过剩产量减少。

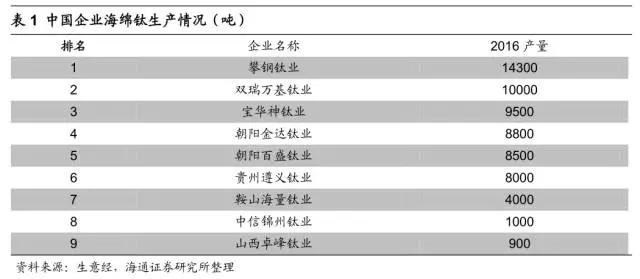

1.4 我国企业海绵钛生产情况

据生意社报道,中国攀钢钛业海绵钛增产明显,2016年产量为1.43万吨,位居第一,双瑞万基钛业2016年产量为1万吨,位居第二,宝华神钛业产量为0.95万吨,位居第三。此外,海绵钛仍有在建产能,其中新疆有1万吨在建,青海也酝酿3万吨在建,龙蟒佰利联也有计划建设海绵钛。

2. 钛材决定海绵钛需求

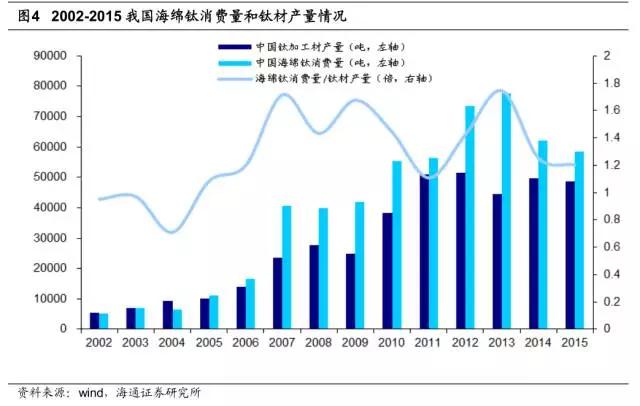

海绵钛是生产钛材的原材料,生产企业将海绵钛或海绵钛加合金元素在真空或惰性气体保护下熔炼铸成钛锭,再经锻造、轧制、挤压等塑性加工方法将铸锭加工成材(板材、管材、棒材、丝材、型材和锻件等),通过加工不仅能将金属钛制备成所需形状,而且能够提升材料性能,据上海证券报报道,通常生产1吨钛材需要1.7吨的海绵钛。

此外,根据wind数据,自2007年起,我国每年海绵钛消费量与钛材产量比例大概为1.1~1.8之间,平均比例约为1.44,也就是说海绵钛消费量约为钛材产量的1.44倍。

2.1 钛材国外供应概述

当前世界上仅有美国、俄罗斯、日本和我国掌握完整的工业化生产技术。目前国外钛工业是美、俄、日三足鼎立的局面。

美国是世界上最大的钛材生产国和最大的钛材消费国,50%以上的钛材用于航空工业,其次是工业和军工。在钛材生产方面,美国三大钛材生产企业TIMET、RTI、ATI钛材产量约占美国钛材总产量的90%。

日本在民用钛产品的生产和研发方面处于世界主导地位,生产技术先进,生产成本控制领先。在钛材生产方面,日本的钛加工企业多以钢钛联合生产的方式运作,在生产不锈钢等特殊钢材的生产线上生产钛材,既能降低生产成本,又能发挥优势互补作用,主要企业有神户制钢、住友金属工业公司、新日铁和大同特殊钢等。

俄罗斯是世界最大的钛生产和出口国家,VSMPO-AVISMA公司是俄罗斯主要的钛工业企业,不仅拥有世界上最大的海绵钛产能,同时还是世界上最大的钛铸锭和钛加工材生产企业,其产品广泛应用于军工、航空、能源、医药等行业。作为世界上最大的钛生产商之一,VSMPO-AVISMA公司占有世界钛半成品生产量约28%的份额,以航空用钛材为主。

2.2 我国钛材供给情况

2.2.1 我国钛材产量有所回落

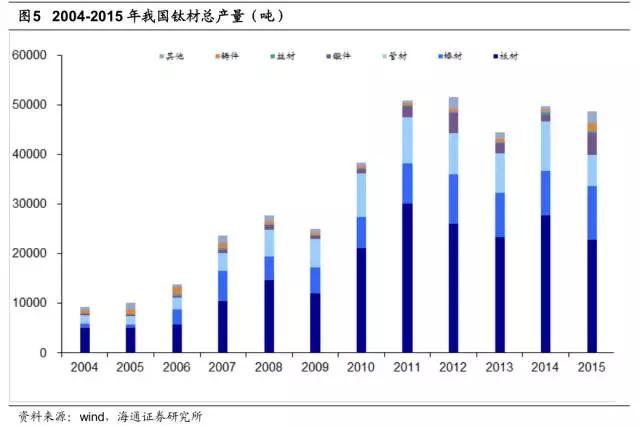

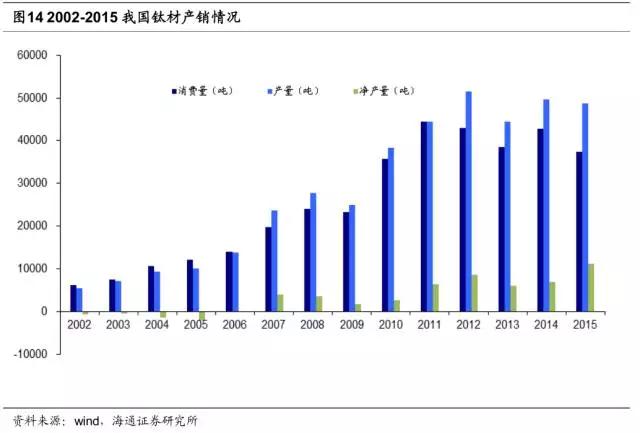

进入21世纪以来,我国各项钛产品的产能迅速扩大,产量也得到大幅提高,已成为钛工业大国,2015年,我国钛材产量达48646吨,比2004年上涨423.5%。但自2012年,钛材产量达到历史高点后有所回落,年产量在4~5万吨左右波动。

钛材大致可以分为:板材、棒材、管材,锻件,丝材,铸件及其他种类。其中,板材、棒材、管材是我国生产钛材的主要组成部分,2015年,三者产量共占我国钛材产量的82%,其中,板材占据钛材生产接近一半,棒材占钛材生产量的22%,管材占钛材生产的13%。

陕西省宝鸡市形成了以宝钛集团为龙头的我国最大的钛产业集群,被称为“我国钛谷”。目前宝鸡有400多家钛企业,其中200多家是做经营钛材深加工,100多家从事贸易和简单加工。宝鸡钛材产量约占国内生产总量的85%,约占世界总产量的22%。

2.2.2 我国钛材供给存在结构性失衡

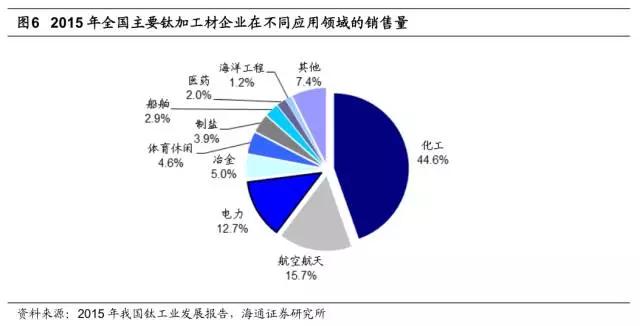

从钛材的需求方面看,航空航天领域对钛材质量要求较高。然而我国生产的钛材主要用于化工产业,该产业中使用的钛材往往属于较低端钛材。从2015年数据来看,我国销售的钛材中44.6%都销售给了化工产业,而只有15.7%销售给航空航天领域,说明我国生产的钛材大多是低端钛材,高端钛材占比较少。

据宝鸡产业研究院数据,当前我国与美国、日本、俄罗斯在钛加工技术上还约有30年的差距,国内40%的钛材需求,我国企业无法生产,需要靠进口满足。我国钛材产业目前有两个突出特点:(1)大飞机用钛材还不能完全自给,高端钛制品需从国外采购;(2)化工、冶金等民用中低端钛材生产能力大幅过剩。我国钛材产业处于严重的结构性过剩状态。

另一方面,我国销售给航空航天领域的钛材占我国钛材总销售量的比例,从2014年的10.9%增长为2015年的15.7%;我国销售给化工领域的钛材占我国钛材总销售量的比例,从2014年的46.9%下降为2015年的44.6%,这在一定程度上说明我国钛材产业已经开始进行产业升级。

总的来说,我国多数钛材生产企业均处在中低端产品定位上,产品趋同,竞争激烈,亏损面加大。在航空航天、船舶和医疗等高端产品的研发及生产上,我们还不能满足国内的发展需求。我国钛行业产业结构调整势在必行。

3. 钛材下游需求分析

从钛加工材消费情况来看,2015年我国钛加工材在传统的化工、冶金等领域的用量均呈现出不同程度的减少,但在航空航天、船舶、医药等高端领域,却出现了大幅增长的势头,尤其是航空航天领域的需求增长幅度达到41.2%。

3.1 航空:提升空间巨大,需求前景广阔

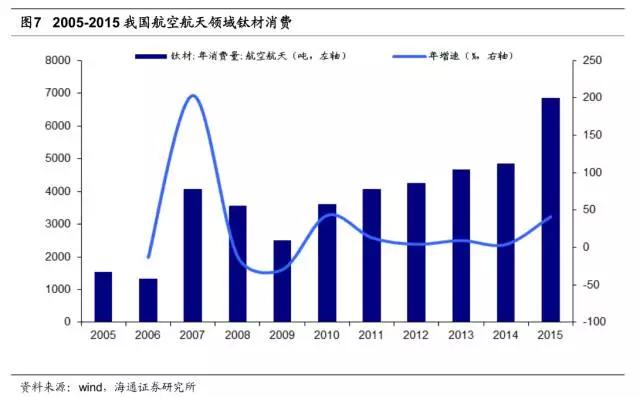

钛被誉为“空中金属”,广泛用于我国航空航天领域,2015年航空航天业钛加工材消费量达到6862吨,同比上年增长41.16%,消费量是2005年的4.46倍。

3.1.1 民用飞机

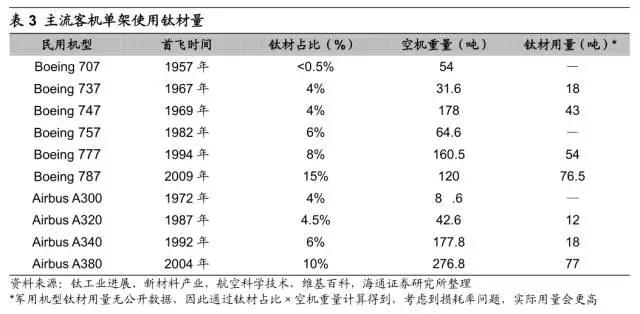

国外主流客机的用钛量随着科技的发展在逐渐提高,1957年首飞的波音707单机用钛量不足0.5%,半个世纪后于2009年首飞的波音787单机用钛量占空机重量的15%,达到76.5吨。对比国外情况可知我国自产民用飞机的单机用钛量也会逐渐提高。同时对标波音737,空机重量31.6吨钛材占比4%,单机钛材用量为18吨;对标空客A320,空机重量42.6吨钛材占比4.5%,单机钛材用量为12吨。

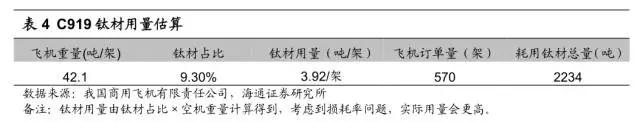

C919是我国最新自主研发的大型客机,根据上海飞机设计研究院的公开资料显示,C919使用的钛材的比例为9.3%,超过同级别的B737和A320,关键承力件主要使用钛合金,并且在材料工艺上广泛使用新兴热处理工艺。根据我国商飞的公开资料显示,目前,C919已获得570架订单,使用钛材的比例为9.3%,在不考虑损耗率的情况下我们推测C919钛材用量约为3.92吨/架,将至少带来2234吨航空钛材需求增量。

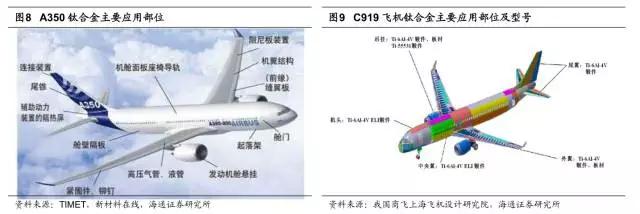

C919选择了6个钛合金牌号,类别包括低强高塑性、中强中韧、中强高韧、高强高韧及系统用材,产品涵盖了锻件、厚板、薄板、型材、管材、丝材等。

3.1.2 军用飞机

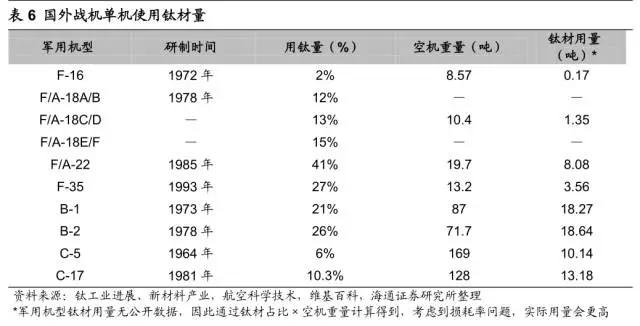

从全球飞机研制和服役状况来看,钛及钛合金材料由于其密度低、比强度高、耐热、抗腐蚀和抗冲击等优异性能,在飞机上的用量不断上升。例如在军用运输机领域,美国1970年开始服役的C-5为6%,1992年开始服役的C-17已增至10.3%。

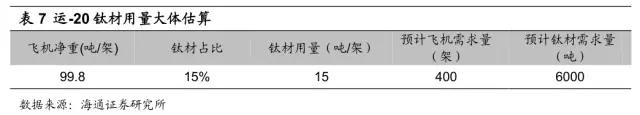

2016年6月15日,我国自主研发的大型多用途运输机运-20正式交付部队服役,标志着我国空军正式开始具备强大战略投送能力,军用航空钛材有望快速增长。

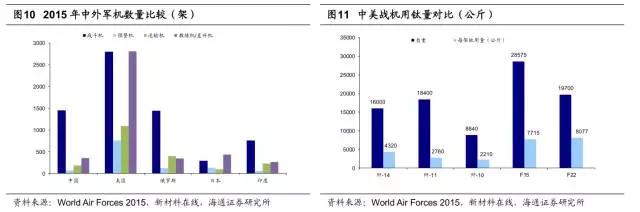

在军用航空领域,2014 年全球现役军用飞机51685 架。我国拥有2860架,全球占比为6%,位列第三。同时,排名第一的美国现役飞机总数为13902 架,占比27%。我国现役飞机总数与美国差距明显。从军机结构来看,我国战斗机数量较多,超过美国拥有量的一半;而其他种类飞机则与美俄有较大差距。因此,我们预计未来军用飞机市场尚有较大提升空间。

3.2 化工:钛材消费之最

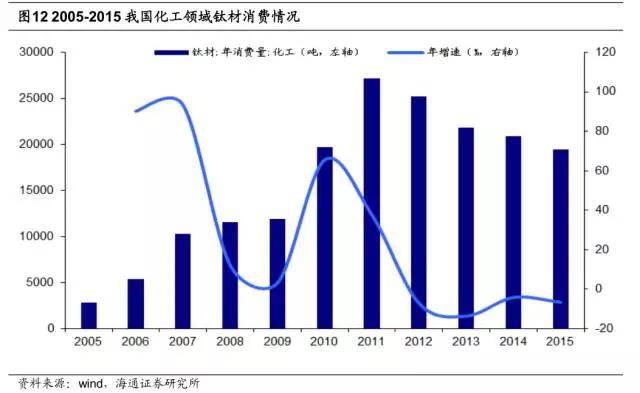

2011年,我国化工领域钛材消费27156吨,达到历史最高点。此后,化工领域钛材消费逐步走低,化工领域钛材消费进入萎缩期。

化工生成中,设备腐蚀是重大难题。由于腐蚀原因不少化工设备的使用寿命都在1~2年之间,最短的只有1~2个月。而钛材在耐腐蚀、耐磨、耐冲刷方面性能优异,使碳钢、不锈钢、铸铁等化工设备寿命提至几倍甚至几十倍。钛材的广泛使用给化工防腐技术带来了质的飞跃。

钛材在化工领域主要用作炼油生产中的冷凝器、空气冷却换热器,氯碱行业中的冷却管、钛阳极等,以及电解槽工业和电镀行业的电解槽设备的主要结构件。

氯碱工业中,根据一套万吨级装置的用钛量约6 吨来计算,在离子膜烧碱新建项目上,2010年新建项目用钛约3 000 吨,2011年约为3 600 吨,2012年约为1 200 吨。

纯碱工业中,氨碱法每1万吨需用钛4~5 吨,氨碱法新增545万吨,共需用钛2 180~2 725 吨;联碱法每10万吨需用钛16~17 吨,2011-2014年联碱法新增655万吨,共需用钛1 048~1 113 吨。

真空制盐,根据各个项目的不同情况,10万吨真空制盐用钛约为6~25 吨,按照2011年新增真空制盐产能365万吨计算,2011年真空制盐用钛量约为219~912 吨。

无机盐:氯酸盐钛制设备主要有电解槽、钛阳极、反应发生器、蒸发器等,每一万吨氯酸钠大概需要使用钛材15吨。

3.3 核电:国家规划引领建设热潮

在核电领域,“十三五”期间核电将迎来建设高潮,用于核电的钛焊接管作为在核电领域的重要高端钛材,在启动新一轮核电建设后将带来钛材的巨大增量需求。

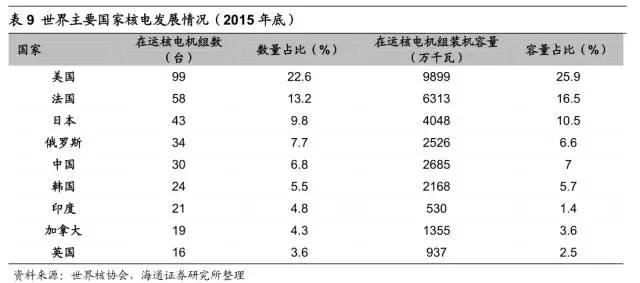

截至2015年底,全球在运核电机组共439台,总装机容量3.82亿千瓦。其中美国数量占比22.6%,位居世界第一,而中国数量仅占6.8%,存在较大发展空间。

具体到国内,2015年,我国运行核电机组30台,装机容量2865万千瓦;在建的核电机组有21台,装机容量2348万千瓦。根据国务院办公厅印发的《能源发展战略行动计划(2014-2020年)》,到2020年我国在运核电机组装机容量将达到5800万千瓦,在建核电机组装机容量将达到3000万千瓦。

3.3 冶金:钛材消费周期性变化

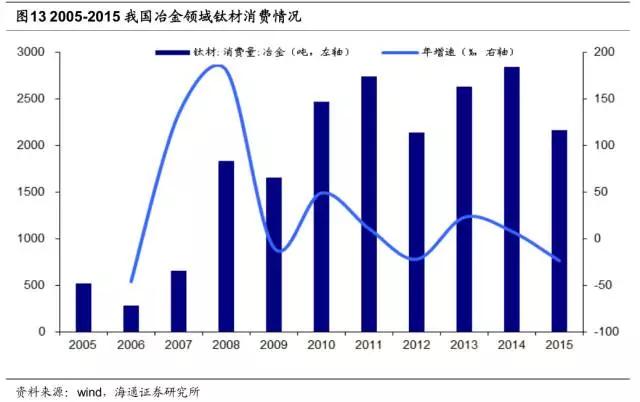

2005-2015年,我国冶金领域钛材消费增长近5倍,并且年消费量呈现一定的周期性变化规律。

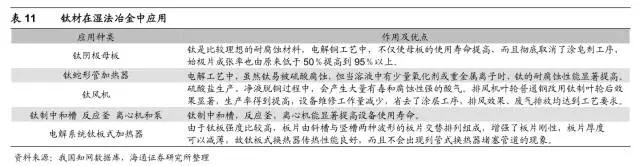

在冶金领域,钛材主要用于湿法冶金制取贵金属的管道、泵、阀和加热盘等;优点在于钛表面的氧化膜保护了钛不被电解液腐蚀,且又不污染电解液; 剥离极其容易,减轻了劳动强度;成品率提高了30%以上;电铜结晶组织致密,表面光滑,不易断路烧板,使用寿命在30年以上。

4. 钛未来供需预期

我国超过40%的的海绵钛作为民用,民用领域由于受宏观经济影响,需求有所下降,加之在供求紧张时期扩产的产能陆续释放,造成目前供大于求的格局。

但近年来钛在航空用量有大幅提升。目前,我国航空航天领域用钛占比15.7%,而2015年中国钛工业发展报告显示,美俄两国航空工业用钛占到产量的70%以上,随着我国在航空航天领域的大力发展,无论是民航领域还是军用 航天领域,都存在着对高端钛材的巨大需求。

此外,钛材主要应用领域化工领域目前用钛大幅下滑,但2016年大宗商品触底反弹,化工领域需求有望提升。而随着国家能源发展战略的不断推进,核电等领域对钛材需求也将提升。

手机网站二维码

手机网站二维码